数字で見る相続

1,300件

国税庁が発表した『平成28事務年度における相続税の調査の状況について』では、相続税における重加算税の賦課(ふか)件数が1,300件と、昨年度の1,250件より50件も増加しました。重加算税とは、意図的に税金を少なく申告するなど、仮装隠蔽の事実があった場合に加算される税で、相続税の申告書を提出していた場合、追加で計上する相続財産にかかる相続税の35%を支払う必要があります。

また、相続税の申告書を提出していない無申告の場合はさらに重く、追加で発生する相続税の40%の重加算税を支払わなければなりません。仮装隠蔽の事実は納税者の故意を立証する必要はなく、客観的に判断されるものであれば成立します。重加算税を課されないように、相続税の申告には細心の注意が必要です。

事業承継成功のために⑥~資産管理会社とは?~

中小企業の現経営者から後継者へ株式を承継する際の相続税や贈与税を軽減する『事業承継税制』ですが、すべての中小企業が適用対象となるわけではなく、事業承継を行う会社が『資産管理会社』の場合には、税制の適用対象外となってしまいます。

今回は、多くの中小企業にとって最も関心の高い、この『資産管理会社』について解説します。

事業承継税制の適用が認められる要件として『資産管理会社に該当しないこと』があります。資産管理会社には『資産保有型会社』と『資産運用型会社』の2種類があり、このどちらかに該当した場合は事業承継税制の適用対象から外れてしまいます。

この資産管理会社の定義は、次のようになされています。

【資産管理会社の原則判定】

(1)資産保有型会社

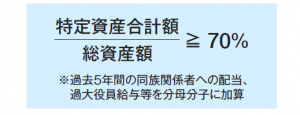

有価証券、自ら使用していない不動産、現預金等の特定資産の合計金額が、総資産額の70%以上の会社のことです。なお、配当や過大役員給与の支給により分数式の分子の額を低下させる潜脱行為を防止するため、過去5年内の同族関係者への配当額、過大役員給与がある場合には、分数式の分母分子両方に加算します。

(2)資産運用型会社

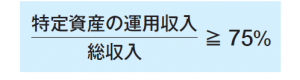

上記の特定資産からの運用収入が、総収入金額の75%以上の会社のことです。

【資産管理会社の例外判定】

『資産管理会社』の原則判定には例外もあります。

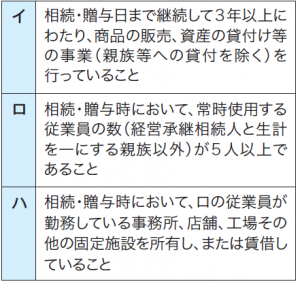

贈与時または相続開始時において、下表イ~ハのいずれにも該当する場合には、『資産管理会社』に当たらないとされます。また、不動産賃貸業等は資産管理会社なので対象外のように思われていますが、この要件によっては適用対象になる場合もあります。

つまり、原則判定を満たさない場合でも、例外判定で復活できるケースがあるというわけです。

ただし、検討の余地となる例外要件は常時満たす必要があります。たとえば、ロ要件の親族外従業員を5人以上雇用している会社は事業承継税制の対象になる可能性がありますが、適用されるまでの期間は、人数が欠けないように注意が必要です。

2500万円まで非課税で贈与できる『相続時精算課税制度』とは?

贈与税の非課税額は年間110万円以内と定められていますが、条件によって最大2,500万円までを非課税で贈与することができる、『相続時精算課税制度』という制度があり、年間約5万人が利用しています。今回はこの『相続時精算課税制度』の特徴や注意点について詳しくご説明します。

制度利用の条件

相続時精算課税制度を利用するための条件は、『贈与する人が、贈与した年の1月1日時点で60歳以上の祖父母もしくは父母であること』、そして『贈与される人が、贈与された年の1月1日時点で20歳以上の子どもまたは孫』です。

手続きは、相続時精算課税制度届出書を贈与された『次の年の2月1日から3月15日まで』に所轄の税務署に提出することから始まります。戸籍謄本など贈与される相手との関係が証明できる書類などを添えて提出します。

相続時精算課税制度を選択した場合、暦年課税への変更ができなくなるのでご注意ください。

2,500万円を超えると贈与税率が適用に

相続が発生した際には、贈与された金額分(贈与時の時価)が相続財産に含まれることになります。贈与される財産の種類や金額、贈与される回数の制限はありません。トータルで最大2,500万円までが特別控除額として計上されます。

そのため、2,500万円以内であれば、非課税で贈与することができます。2,500万円を超えた贈与に関しては、20%の贈与税率が適用されます。

たとえば贈与された財産が5,000万円だった場合、通常は(5,000万円-基礎控除110万円)×55%-控除額400万円=『2289.5万円』の贈与税が課せられます。相続時精算課税制度の適用後は、(5,000万円-特別控除額2,500万円)×20%=『500万円』が贈与税額となります。両方を比較した場合、『1789.5万円』の節税効果を見込むことができます。

どのような財産に適用されると効果的か

相続時精算課税制度では、『贈与した時点の評価額』にて、相続時に算されます。そのため、たとえば開発予定の土地や、値上がりの可能性を持つ株式、年代ものの貴金属品や骨董品など、将来的に価格の高騰が期待できる財産を贈与すると、より効果的といえます。

自分の土地を子どもに貸して家を建てさせる場合、贈与税はかかる?

Q.子どもが結婚したため、私が所有している土地に家を建てさせようと思っています。この場合、地代や権利金を授受しないと贈与税はかかるのでしょうか?

A.親子間の土地の貸し借りに関しては『土地の使用貸借』が適用され、贈与税がかかることはありません。

親から子への貸借であれば贈与にあたらない

通常、他人に土地を貸した場合、借り手は土地を貸してくれた地主に対して、地代や権利金を支払うことになります。しかし今回のケースのように、親が所持している土地を、わが子に家を建てさせるために無償で貸す場合は、地代や権利金は発生しません。こういった形で土地を借りることを『土地の使用貸借』といいます。

この際、「借地権相当額の贈与を受けたことになるので、贈与税が発生するのでは?」と思われがちです。しかし、『土地の使用貸借』で子どもがその土地に家

を建てた場合、その土地を使用する権利に対する価値はないものとみなされるので、贈与税が課税されることはありません。

将来的には、相続税の対象になる

ただし、使用貸借中は無税でも、親が亡くなるなどして相続をする際には、貸宅地より高い評価額で相続税の対象になります。

親が子どもに貸している土地に相続税が課税される際、その評価は、他人に貸している土地ではなく、親が自身で使っている土地として評価されることになり

ます。つまり、『貸宅地』ではなく、『自用地』としての評価額になるのです。自用地は、貸宅地に比べると評価額が高くなるため、相続税も多く課税されてしまいます。

親の土地に家を建てる場合は、将来のことまで見通して考えることが大切です。詳しい対策などは、専門家にご相談されることをおすすめします。