生命保険金の受取人を配偶者にしている場合、子供に変更することで相続税の節税になる場合があります。それはどうしてでしょうか…?

目次

生命保険料の非課税枠を誰が使うか

保険料には、個別に「非課税枠」があります。この非課税枠は500万円×相続人数の金額となります。

例えば、配偶者(奥様又は旦那様)とお子様が2人(計3名)の場合、非課税額は以下の通りです。

500万円×3人=1,500万円

この非課税枠を配偶者(奥様又は旦那様)がご利用になるか(生命保険の受取を配偶者とする)か、それともお子様がご利用になるか(生命保険の受取をお子様とする)によって、相続税の課税対象額を変え、節税できる場合があります。

もちろん、生命保険には「当面の生活費」としての意味もありますので、単純に受取人を変更することはその趣旨に沿わない部分があります。ここでは「節税対策」として一考の余地があると考えますので、節税のイメージを以下でご説明いたします。

生命保険と相続税の事前知識

生命保険を利用した節税についてご説明する前に、まずは前提となる生命保険や相続税に関する控除についてご説明します。

相続税の配偶者控除とその要件

相続税の配偶者控除とは、配偶者(亡くなった方の奥様またはご主人様)が相続する財産が、法定相続分(相続財産の半分)もしくは1億6,000万円のいずれか大きい金額まで相続税がかからないというものです。

最大1億6,000万円という高額な控除額なので、一般家庭では配偶者のお受け取りになる相続財産に対しては、相続税がかからない場合が多いです。そのため、配偶者控除は相続税申告のとても重要な特例です。

配偶者控除の適用を受けるには、次の3つの要件をすべて満たす必要があります。

- 戸籍上の配偶者(法律婚)であること

- 相続税の申告期限までに遺産分割が終わっていること

- 相続税申告書を税務署に提出すること

※共同生活の実態があっても、「内縁」や「事実婚」の場合は税額軽減を受けられません。また、特例適用により相続税が課されなくとも、申告は必要ですのでご注意ください。

生命保険金等の非課税枠

最初にご説明いたしました通り、遺族が受け取る生命保険金には、「500万円×法定相続人の数」までの非課税枠があります。

例えば、配偶者(奥様またはご主人様)とお子様がお2人の場合、500万円×3人=1,500万円が非課税枠として利用可能です。

相続に関するその他の控除

相続には、一般的に知られている通り基礎控除枠があります。

具体的には、下記金額が非課税枠として利用可能です。

3,000万円+600万円×法定相続人の数

前の項の事例に照らした場合、3,000万円+600万円×3人=4,800万円が非課税となります。

生命保険の受取人を変更して節税となる場合

いよいよ本題の「生命保険の受取人を変更して節税」する方法についてご説明します。

上記の例に倣って、配偶者(奥様またはご主人様)とお子様がお2人の場合で考えていきましょう(複雑になるので、基礎控除に関しては考えないことにします)。

この場合、使える控除及び非課税枠は、配偶者控除の1億6,000万円と生命保険非課税枠の1,500万円(500万円×法定相続人の数)です。

たとえば相続財産が4,000万円だった場合どうなるでしょうか。通常の相続分(法定相続分:法律で定められている相続の権利)に沿って、配偶者とお子様で相続財産を分ける場合、配偶者は2,000万円、お子様はお一人当たり1,000万円となります。

例1.生命保険を配偶者(奥様/ご主人)が受け取る場合

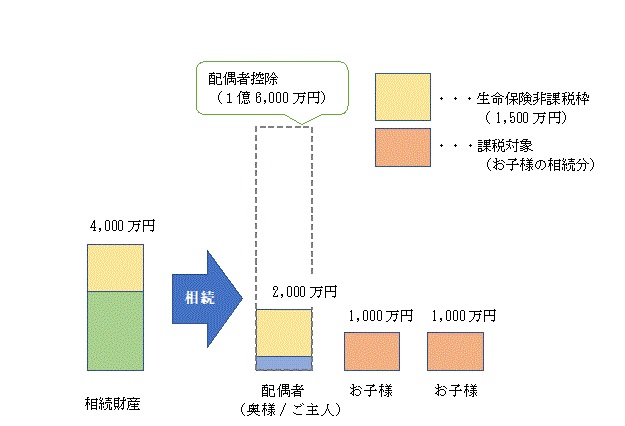

生命保険の受取を配偶者(奥様またはご主人様)としている場合、イメージは下図のようになります。

- 例1:生命保険を配偶者(奥様/ご主人)が受け取る場合

配偶者(奥様またはご主人様)は配偶者特別控除の枠(1億6,000万円)を持っていますが、せっかくの生命保険がその中に入ってしまい、控除のメリットが失われてしまいます。

逆に、お子様の相続分に関しましては100%(すべて)課税の対象となってしまいます。

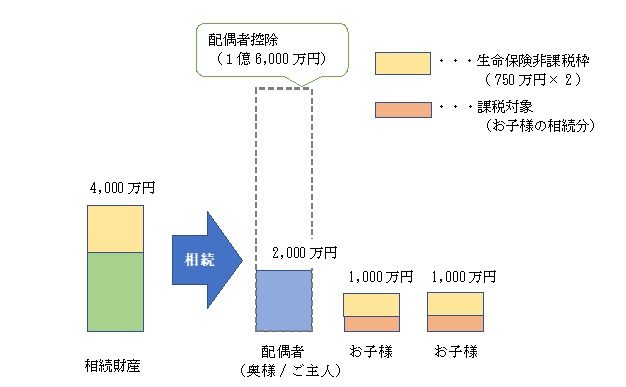

例2:生命保険をお子様(2人)が受け取る場合

- 例2:生命保険をお子様(2人)が受け取る場合

前出の例1と逆に、生命保険の受け取りをお子様(2人に同額)にした場合、配偶者(奥様またはご主人様)及びお子様の受け取る相続財産は変わりませんが、お子様の課税対象となるのは250万円×2人(1,000万円-750万円)となります。

生命保険の受け取り先が配偶者だった例1では、お子様の相続分おひとりあたり1,000万円全額が課税対象になったので、大きな節税になっていることがわかります。

まとめ:生命保険を使った相続税対策は専門家にご相談を

生命保険料を使った節税の効果は、あくまでケースバイケースですので、一概には言えません。相続税対策はご自身の状況に合わせてじっくり考える必要があるので、うわさやメディアの情報だけで判断するのは危険です。

清澤司法書士事務所は、相続の専門家である司法書士が、信頼のおける税理士とタッグを組んで最善の相続税対策をご提案しております。

初回相談は無料ですので、お気軽にご連絡ください。

この記事の執筆・監修

清澤 晃(司法書士・宅地建物取引士)

清澤 晃(司法書士・宅地建物取引士)

清澤司法書士事務所の代表。

「相続」業務を得意とし、司法書士には珍しく相続不動産の売却まで手がけている。

また、精通した専門家の少ない家族信託についても相談・解決実績多数あり。