平成30年度税制改正にて抜本的な見直しが行われた事業承継税制。

具体的に、どのような点が変わったのでしょうか?

事業承継成功のために③ 新・事業承継税制は改正前とどう変わった?

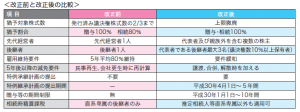

改正前との相違点、3つのポイント

事業承継税制は、平成21年度税制改正(円滑化法施行日である平成20年10月1日以降の相続等に遡及して適用)に創設されましたが、通算で2,000件ほどしか利用されてきませんでした。その原因の一つと言われるのは、雇用維持(※1)などの自らコントロールすることが難しい要件等を満たさなくなった場合には、納税を猶予されている贈与税を(相続の場合は相続税を)利子税と合わせて納付しなければならない“適用の打ち切りリスク”でした。

そこで要件を緩和し使いやすくしたのが今般の新・事業承継税制です。改正前との相違点を3つのポイントでご紹介します。

<ポイント1>

対象株式数の上限撤廃と納税猶予割合を100%に拡大

株式のすべてが対象となり、株式にかかる贈与税だけでなく相続税も納税猶予額が100%になりました。

<ポイント2>

対象者の範囲拡大

贈与者等について改正前は先代経営者からの分しか対象になりませんでしたが、改正後は先代経営者以外の者からの贈与等も対象になりました。例えば、先代経営者の配偶者や兄弟が株式を持っている場合に、配偶者や兄弟が有する株式も対象になります。

また、改正前は後継者を1名に絞り込む必要がありましたが、改正後は最大3名まで認められることになりました。複数人で承継する場合は、発行済株式総数の10%以上を有する上位3名までの同族関係者が対象になります。これにより、後継者集団による経営体制を構築することなどができます。

<ポイント3>

税額の再計算

事後要件を満たさなくなった場合には猶予されていた税額を納付する必要がありますが、現実には会社の財務状態が悪化した結果として要件を満たさなくなることが多いと思います。改正前は、それでも納税猶予額の納付が必要でしたが、改正後は経営悪化事由が生じた場合、特例の適用が可能であれば税額の再計算ができることになりました(申告期限から5年『特例承継期間』経過以降の事由発生に限られます)。

*1 雇用維持要件とは、相続税・贈与税の申告期限後5年を経過した時に5年間の平均80%の雇用を維持していないと猶予が取り消されるというものです。

毎年、“暦年贈与で相続税対策をしていたのに、税務署から名義預金とみなされて相続財産に加えられてしまう”といったケースがあります。そうなると延滞税や加算税がかかることも……。では、現金や預金が名義預金とみなされるのはどういったケースなのでしょうか?

現金や預金が名義預金と指摘されるケースとは?

名義預金とは?

形式的には相続人が預金口座の名義人であっても、実質的には被相続人が管理や運用を行っている預金を一般的に『名義預金』と言います。名義預金と認定されてしまうと、たとえ相続人に贈与していても、被相続人の相続財産に加算されてしまいます。

名義預金になる条件とは?

預貯金等の帰属に係る判決(平成21年4月16日東京高裁)によると、名義預金について、以下の基準を総合考慮して判断するのが相当であるとしました。

●当該財産またはその購入原資の出捐者

●当該財産の管理及び運用の状況

●当該財産から生じる利益の帰属者

●被相続人と当該財産の名義人ならびに当該財産の管理及び運用をする者との関係

●当該財産の名義人がその名義を有することになった経緯

●贈与の事実の有無

重要なポイントは “口座の管理運用者”が誰なのか

名義預金に関して特に重要なのが“預金を管理しているのは誰か”ということです。預金管理者によってどう判断が変わるのか、事例を元にご説明します。

(1)財産をもらう人(相続人)が口座を管理している

贈与であることを相続人も認識しており、財産の管理運用も本人が行っている場合では、名義預金ではなく相続人への贈与と判断される可能性が高くなります。

(2)口座を作成後、途中で相続人が通帳を渡された

この場合も贈与となる可能性の高いケースです。実際にあった事例では、途中から相続人が預金を管理していたことや被相続人が出捐者だと特定できなかったことから、裁判所は相続財産とはいえないと判断したことがあります。

(3)被相続人が口座を管理している

相続人が口座の存在自体を知らず贈与である証拠もないような場合には、贈与ではなく名義預金とみなされます。さらにこのような状況で被相続人が亡くなった場合も同様に名義預金となり、被相続人の財産となります。

名義預金は「知らなかった」では済まされません。さらに意図的に名義預金を作っていた場合には、故意に事実を仮装・隠ぺいしたと判断される可能性もあります。税務署に指摘されて大ごとになる前に、必ず専門家に相談しましょう。

平成30年度の税制改正によって何が変わった? その2

前回より、平成30年度の税制改正により条件が変更となった6つの制度を取り上げ、その変更点をお伝えしています。今回は、後半の3つをお伝えします。

(4)土地の登録免許税の免税措置

手間や費用の問題から相続登記をせずに放置し、相続での未登記が2~3代続くと問題となります。これを受けて平成30年度の税制改正では、相続による土地の所有権移転登記を受けずに死亡した個人を登記名義人とするための相続登記に関しては、平成3 0 年4月1日から平成33年3月31日までに登記をした場合は、登録免許税を免税することとしました。

(5)特定美術品に係る相続税の納税猶予制度の創設

重要文化財など価値の高い美術品を個人が所有している場合、相続時に処分されるケースが懸念されています。そこで、美術品の価値を守るため、美術品に関する相続税の納税猶予制度が創設されました。

これは、個人が美術館等と特定美術品(重要文化財に指定された美術工芸品等であって歴史上、芸術・学術上特に優れた価値を有するもの)を長期寄託契約することで、相続または遺贈により取得した際に担保の提供を条件としてその特定美術品に係る課税価格の80%の相続税の納税が猶予されることとなります。

(6)事業承継税制の特例創設

国内企業の99%を占めるといわれる中小企業ですが、経営者の高齢化と後継者不足が長く問題になっています。そのため、平成30年度の税制改正では事業承継税制の特例が創設されました。主な変更点は以下の通りです。

●全株式が対象となり、贈与税・相続税ともに100%猶予に

●贈与者や被相続人が先代経営者から複数人に拡大

●後継者が最大3人まで可能に

●雇用確保要件の条件付き緩和

●経営環境の変化に応じて相続税が減免