相続には意外な落とし穴がたくさん待ち受けています。2022年9月号では「不動産の共有のデメリット」「節税のしくみ」についてご案内いたします。知っているか知らないか、やるかやらないかで結果に大きな違いが生まれますので、ぜひご覧ください。

2020年9月号目次

- 数字で見る相続4,592万円

- 相続後の運用で揉めてしまう⁉『不動産の共有名義』のデメリット

- 土地の相続対策にアパートを建設 節税のしくみと意外な落とし穴とは

- 認知症など不測の事態に備えたい!成年後見制度を活用するべき⁉

- 「相続・贈与マガジン」を読みたい方へ

数字で見る相続 4,592万円

国税局は、7月1日に路線価(2020年1月1日時点)を発表しました。東京都中央区銀座5の文具店『鳩居堂』前が最も高く、1平方メートルあたり4,592万円でした。

今回発表分では、標準宅地が5年連続で上昇し、前年に比べて1.6%のプラスとなりました。これは調査の時点で、東京オリンピックの開催を目前とした観光客の増加が見込まれていたためです。

その後、新型コロナウイルスの世界的な感染拡大により、インバウンドが激減するなど景気に大きな影響が出ました。影響を受けた地域では、国税局による修正が入る可能性があります。一般的に、不動産の相続税は、地価の8割程度とされる路線価を基準に計算します。しかし、現時点では4月の地価に比べて路線価の方が高いケースも想定されますので、留意するとよいでしょう。

相続後の運用で揉めてしまう!?『不動産の共有名義』のデメリット

遺産を相続するとき、相続人が複数になるケースは非常に多いでしょう。相続財産に不動産がある場合、これを複数の相続人の共有名義にしておくこともできますが、そうすると相続後の運用で揉めるリスクがあるため注意が必要です。今回は、不動産を共有することのデメリットとその回避策について解説します。

相続時、基本的に不動産は法定相続人の共有となる

相続財産のうち預貯金や現金などは、相続人同士で分割することができる財産です。このような財産は、基本的に法定相続割合でそれぞれの相続人が相続することになります。

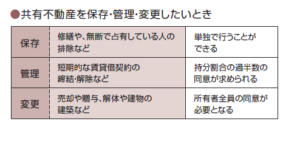

一方、不動産は『不可分財産』と呼ばれ、自動的に分割することができません。そのため、法定相続人全員の共有という形をとり、遺産分割の話し合いで誰が相続するかを決めていきます。もし、不動産を共有名義のままにしておくと、後で困ることもあるため注意が必要です。たとえば、一つの不動産を兄と妹で2分の1ずつ共有し、兄はこのまま所有し続けたいと考え、妹は不動産を売却したいと考えているとします。この場合、不動産の売却には共有者である兄の同意が必要となります。

一方、妹が単独で所有していれば自由に売却することができます。共有名義の場合、このように不動産を処分したり何らかの手を加えたりしたいときに共有者の同意が必要になり、煩雑です。共有者同士良好な関係性を築けていればよいですが、仲の悪い兄弟が共有していたり、一方が亡くなって子どもが相続し、次の世代に引き継いでいくと、さらに事態は複雑化してしまいます。

所有者が生きているうちに揉めごと回避の対策を

また、共有の場合、『登記上の所有者』『実際の使用者』『固定資産税を支払っている者』『修繕や維持費用を出した者』が一致しないことが多くあります。そうなると、「私が固定資産税や修繕費用を払っているのに、それらを全く負担していない使用者と所有権が2分の1ずつなのは不公平だ!」などと、揉めてしまうこともあります。

このように、不動産を共有名義にしておくと、その後の手続きが煩雑になるほか、揉めごとが発生するリスクも高まります。これを防ぐためには、

①遺言書で渡したい相続人を指定しておく

②生前贈与を使って渡しておく

③現金など分割しやすい財産も準備し、不動産は兄、現金は妹とするなど、遺産分割で揉めないようにする

④分筆可能な土地があれば事前に分筆し、遺産分割をしやすい状態にしておく

⑤民事信託や配偶者居住権などの利用を検討する

不動産の所有者は、生きているうちに、相続人の立場を踏まえたうえで、相続計画を立てておくとよいでしょう。

土地の相続対策にアパートを建設節税のしくみと意外な落とし穴とは

スタンダードな相続税対策として、住宅ローンなどの借入金を利用し、未活用の土地の上に、賃貸アパート・マンションを建てる方法があります。土地とお金を『賃貸物件』に変え、相続時の評価額を下げることで節税につなげることができます。いまは低金利でローンを組むことができますが、実は意外な落とし穴もあります。くわしく見ていきましょう。

なぜ節税効果があるのか借り入れで建てた賃貸物件

借り入れたお金を投資して、持っている土地に賃貸物件を建てた場合、相続税上の建物評価額は固定資産税評価額ベースで算出されることになります。さらに、持っていた土地の評価額も『貸家建付地』として評価し直されます。これらにより、お金・土地の形で財産相続するのに比べ、税負担をかなり少なくすることができます。

このように、仕組みだけ見ているとメリットばかりのように見えますが、賃貸物件を保有するとなれば、そこにはリスクが存在します。具体的には、『賃貸物件の経営にかかるリスク』と、『ローン金利の変動リスク』、『長生きリスク』です。順に説明していきます。

思いがけない落とし穴赤字になる前にしっかり検討を

では、相続税対策のために賃貸物件を建てた場合、どんなリスクがあるのでしょうか。

・賃貸物件の経営にかかるリスク

高いお金を投資して建てたのに空室が多い、設備の不具合やリフォームで一度に多額のお金が飛ぶなど、経営が危うくなることもあります。

・ローン金利の変動リスク

いまは未曽有の低金利ですが、この状態がいつまで続くのかは誰にもわかりません。金利の変動で返済が大変になる可能性もあります。

・長生きリスク

そもそも相続間近だと思って賃貸物件を建てたのに、相続までの期間が長くなり、設備や建物の減価償却が進んで税金が増えて、支払うお金が増えてしまうといったリスクも存在します。

このように、住宅ローンを組んで賃貸物件を建てるという方法は、有効な節税方法である反面、状況によってはマイナスにも転びかねません。「本当に借金をしてまで賃貸物件を購入して大丈夫か?」は慎重に判断しましょう。

ちなみに、よくある勘違いのパターンが「借り入れ金があるから相続税が減る」と思ってしまうこと。確かに、借りたお金はマイナスの財産ですが、自己資金を投下して不動産を購入するのと相続上では変わりがなく、課税額も変化しませんので、注意しましょう。

認知症など不測の事態に備えたい!成年後見制度を活用するべき?

日本人の平均寿命は伸びている反面、認知症になる高齢者も増えています。認知症になるとしっかりとした判断ができなくなるため、財産の贈与や売却、契約の締結などができなくなってしまいます。このような場合、『成年後見人』をつければ、財産管理や法律行為について支援・保護が受けられます。具体的に見ていきましょう。

成年後見人の仕事にはどのようなものがあるか

成年後見制度は、まだ十分な判断能力があるうちに後見人をつける『任意後見制度』と、認知症などになってしまった後で法的に後見人をつける『法定後見制度』に分けられます。

いずれの場合も、成年後見人が行うことができるのは、本人の療養看護に関する法的なサポートや、本人のための財産管理(処分など限定的)です。具体的には、本人名義の預貯金や不動産などの財産管理や処分、日用品の購入や支払、年金の管理、介護サービスの契約や支払、自宅の管理や賃料の支払などです。成年被後見人の不利益になる行為はしてはいけないので、本人の財産を勝手に親族に贈与することや、本人が所有している不動産の積極的な運用や投資などは、原則としてできません。

一度つけた成年後見人を外すことは簡単にできない

認知症には波があり、本人の調子がよいときもあります。「念のために成年後見人をつけておき、調子がよくなったら外せばいい」と軽く考えていると注意が必要です。任意後見であれ法定後見であれ、成年後見人を外すときには正当な事由がなければならず、裁判所の許可(申立てや監督人の選定など)が必要になるからです。

また、子どもや親族など、本人の近くにいて日常的にお世話ができる人が成年後見人になるケースもあれば、弁護士や司法書士などの専門家に依頼するケースもあります。後者の場合は報酬が発生し続けることも考慮しなくてはなりません。

成年後見制度の利用は、以上を踏まえたうえで慎重に判断することが肝要です。

「相続・贈与マガジン」を読みたい方へ

毎月発行の「相続・贈与マガジン」をもっと読みたいとご希望の方に、PDFファイルをお送りしています。

メールフォームの「お問い合わせ内容」欄に「相続・贈与マガジン」希望と書いて、メールアドレスをお知らせください。