身内だけで会社の意思決定ができる同族会社の場合、退職金は法人税や相続税の節税対策に絶大な効果を発揮します。そこで今回は、同族会社の役員退職金をどう利用するかについて考えてみましょう。

同族会社の役員退職金適正額は? また死亡退職金はどうなるのか?

役員退職金の適正額とは?

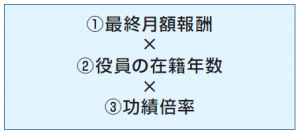

ここで扱う退職金は、同族会社の役員に限定します。税法の規定では、原則的に退職金は法人の経費になります。但し、過大と認定された部分の退職金は、経費とならないことになっています。過大か適正額かの判定は非常に難しいのですが、一般的に言われている退職金の適正額算出方法は次のとおりです。

③功績倍率に関しては、業種、規模等の諸条件によっても異なりますが、一般的には代表取締役で2.0~3.0程度と言われています。創業社長や特別な功績がある役員であれば、さらに増額できる可能性もあります。但し、実務的には支給金額の絶対額がモノを言います。会社の規模や同業種、同地域の他社と比べて高額な場合は、目立つこともあります。

例えば、月額報酬100万円の社長で在籍年数が20年とすると、“最終月額報酬100万円×役員の在籍年数20年×功績倍率3.0=6,000万円”となり、これが税務上過大とされない退職金の額と見込まれます。

役員死亡後の退職金はどうなる?

被相続人の死亡に伴う退職金については相続税の対象になりますが、その場合には非課税枠が用意されています。500万円×法定相続人の数が非課税枠となるため、法定相続人が4人いれば2,000万円まで非課税となります。同族会社の役員であればこれを利用しない手はありません。 先ほどの計算式によると、死亡退職金を増やす方法は①月額報酬を増やす、②在籍年数を長期にする、③役職を上げる、の主に3つです。

①について、生前に高額な役員報酬を受け取っていれば、それがそのまま被相続人の現預金という形で相続財産を形成してしまいます。とはいっても、ある程度の金額を支給しなければ、上記の算式で計算した際に、一定金額の退職金にはなりません。そのため、②について早目に役員報酬を支払い始めることが、得策です。場合によっては当初は報酬額を少なく留め、漸増させる方法もありますが、生前に引退して支払う退職金と違い、死亡退職の場合は会社側でいつ支給するかその時期を制御できません。

死亡退職金は相続税の納税資金にも

死亡退職金の場合、それを受給するのは相続人です。つまり、相続人はその受給した退職金を、相続税の納税資金に充当できると言う事になります。もし、納税資金が足りず、延納や銀行からの借り入れで賄った場合、その利息は何の経費にもなりません。しかし、その同族会社に潤沢な資金があれば、その資金で充当できますし、潤沢でない場合でも、会社が退職金支給目的で銀行から借り入れをすれば、その利息は会社の経費です。すなわち、本来は相続人が個人的に負担すべき納税資金を、会社に転嫁している事と同じ効果が期待できます。

後継者不足に悩んでいる企業は127万社!?

事業承継を行うための3つの方法とは?

事業を継がせる後継者がおらず、中小企業の廃業が増加しています。経済産業省の試算では、後継者不足に悩んでいる企業は全国で“127万社”にも上るとされています。2025年には経営者の約半数以上が70歳を超え、さらに高齢化が加速します。しかし、後継者不足で廃業する中小企業の約半数は、経常損益の黒字を続けており、技術力も非常に高い企業が多くあります。こういった会社が事業承継を行う方法には、どのようなものがあるのでしょうか?

事業承継の3つの方法

事業承継には、大きく分けて以下の3つの方法があります。

● 親族に承継させる

● 従業員に承継させる

● M&Aで売却する

それぞれメリットとデメリットをご紹介しましょう。

一つ目は親族に承継する“親族内承継”です。これは子どもや親族に事業を継がせる方法です。メリットとしては、

● 内外の関係者が心情的に受け入れやすいこと

● 後継者を早く決めれば長期の準備期間が取れること

● 自社株や事業資産の承継も同時に行えば所有と経営の一体的な承継ができること

が挙げられます。デメリットとしては、後継者の力量の見極めが難しいということが挙げられます。早期に準備を進めたのに、後々撤回となる事例も増えてきています。

二つ目は“親族外承継”です。社内へ承継する場合には番頭格の役員や長年勤務している従業員を、社外へ承継する場合には取引先や取引金融機関から招聘した人物を後継者とする方法です。会社内外から広く後継候補者を求めることができ、長期間勤務している従業員に承継する場合は、内外の理解を得やすく、経営の一貫性も保ちやすいというメリットがあります。

デメリットとしては、会社の株式を親族に分配している場合、親族株主の了承を得る、または買い取って新経営者に集中させなければ、所有と経営が分離する可能性があります。最悪の場合、株主と経営者との間で争いになることもあります。

経営者も利益を手にできるM& Aという方法

三つ目は社外への引き継ぎ、“M&A”(合併、買収)です。株式譲渡や事業譲渡などを通じて、事業承継を行う方法になります。メリットとしては、

● 親族や社内に適任者がいない場合、広く外部に適任者を求めることができること

● 現経営者は会社を売却することによって利益を得る可能性があること

などがあります。

最近では中小企業のM&Aを行う企業が増えてきたことや、国の事業引き継ぎ支援センターなどが全国に設置されたことから、M&Aを選択する中小企業経営者が増えているそうです。

デメリットとしては、

● 希望条件(従業員の雇用、売却価格等)を満たす買い手を見つけることが困難であること

● 創業者一族が経営から退くため、社内外とも経営の一貫性を保つことに労力を要すること

などがあります。

できるだけ早めに専門家に相談し準備を始め、企業価値を維持することが重要になります。いずれの方法を選ぶにしても、事業承継の期間として5年から10年ぐらいの準備期間を見て、早めに動くことが大切です。

亡くなった父の連帯保証債務が発覚した場合、その支払いをなくす方法は?

Q 2カ月前に父が亡くなりました。相続人は私(長女)と兄(長男)のみです。父の遺産を調べたところ、評価額が5,000万円の自宅兼工場と預貯金が200万円ありました。兄は父の仕事を継ぐので、自宅兼工場は兄が相続し、その代わり私には預貯金の200万円を渡したいという電話での相談がありました。ところが、父の死から1カ月後に兄から、父の連帯保証債務が2,000万円あり、半分の1,000万円を負担して欲しいと連絡が来ました。そんなお金はありません。どうしたらよいでしょうか?

A相続放棄を選択しましょう。

相続開始から3カ月以内であれば、相続放棄が申立てられます。相続放棄の申述を家庭裁判所に申し立てましょう。相続放棄が認められれば、最初から相続人ではなかったことになり、連帯保証債務を相続する必要がなくなります。

また、亡くなった人の借金の連帯保証人など、債務の存在が相続後にわかることもあります。債務の存在を知った日(返済の請求が来た日)から3カ月以内であれば、相続放棄が認められることもあります。

ただし、以下のように、自分の利益を得るための行為をした場合は、遺産を相続すると単純承認したとみなされて、相続放棄が認められない可能性があります。

①不動産や動産(商品や自動車など)の遺産を売却する行為

②遺産分割協議への参加や遺産分割協議書への押印

③不動産の相続登記など相続財産の名義変更

④預貯金を引き出し、消費するなどの行為

なお、亡くなった人の税金の滞納分を支払う、葬儀にかかった費用を清算するなどの行為で財産を処分するのであれば問題はないと考えられています。事例の場合は遺産分割協議に参加したかどうかが重要な問題になります。電話での相談が遺産分割協議に相当するかどうかは、専門家に判断してもらう必要があります。しかし、実際に相続財産の預貯金を引き出しているわけではありませんので、相続放棄が受理される可能性は高いと考えられます。専門家に事情を説明して家庭裁判所に提出する申述書を作成してもらいましょう。

親が事業をやっていて、どこかに債務があるかもしれないと疑われる時や財産の全貌がわからないという時があるかもしれません。その場合、相続放棄を選ぶか、または相続分がマイナスにならない程度に遺産を相続する限定承認を選ぶことが良いでしょう。どちらも選ばずに、そのままにしていて、相続開始から3カ月を過ぎると単純承認をしたとみなされてしまうので注意が必要です。