経営権や自社株式など、会社のヒト・モノ・カネを後継者に引き継ぐ“事業承継”を完遂するには、一般的に5年~10年の月日が必要だといわれています。

そのため、今回から数回にわたり、事業承継をテーマに税制や成功の秘訣などをお伝えしていきます。まず初回は事業承継の現状と、政府の対策についてご紹介します。

事業承継成功のために① 事業承継の現状と政府の対策

中小企業の経営者が高齢化!

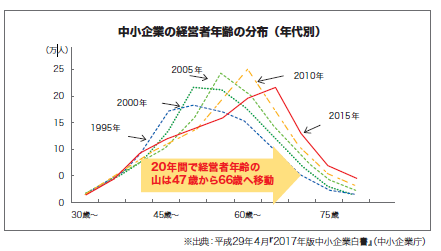

下記表の『中小企業の経営者の年齢分布』を見てみると、1995年には47歳だった“中小企業の経営者年齢のピーク”は、2015年には66歳まで引き上がっています。

また、経済産業省が2017年10月に発表した『中小企業・小規模事業者の生産性向上について』によると、今後10年の間に70歳(経営者の平均引退年齢)以上の中小企業経営者は約245万人となり、うち約半数の127万人が後継者未定といわれています。この数は全中小企業者の約60%を占め、さらに日本企業全体の約3割に相当します。

仮に、現状を放置すると、中小企業廃業の急増により、2025年頃までに累計約650万人の雇用・約22兆円のGDPが喪失すると経済産業省は見込んでいます。

政府の取り組み

このような背景を理由として、政府は平成29年に『事業承継5ヶ年計画』を策定。今後5年程度を事業承継支援の集中実施期間と定めました。具体的には、“早期承継のインセンティブの強化”や“後継者マッチング支援の強化”などにて事業承継を促進させる狙いがあります。

後継者マッチング支援については、全国の商工会・商工会議所等に設置された『事業引継ぎ支援センター』等の地域プラットフォームを確立することで、小規模M&Aを行える環境を整備していくようです。

相続ベーシック講座 相続税って何にかかるの?

何かとトラブルが起こりやすい遺産相続。そのためにもまずは相続の基本を知り、あらかじめ対策を講じておくことが重要です。今回は「相続税っていくらから課税されるの?」「どんなものが相続財産となるの?」そんな疑問をお持ちの方にお応えすべく、相続の基礎知識をお伝えします。

相続税はいくらから課税される?

相続税は、基礎控除額(3,000万円+法定相続人の数×600万円)を超える相続財産に対して課税されます。そのため、遺産総額が基礎控除額以下であれば、相続税を支払う必要はなく、相続税の申告義務もありません。

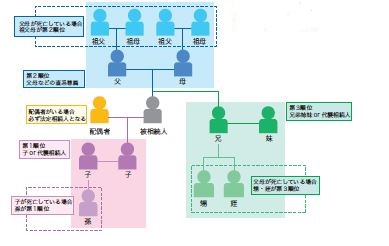

また、法定相続人は“配偶者”+“下記図の3グループのうち最も順位が高い1グループ”が該当します。

たとえば、Aさんが亡くなり、残された家族が第1順位の配偶者と子ども2人だった場合の法定相続人は配偶者と子ども2人です。また、子どもがおらず、両親も他界しているBさんが亡くなり、残された家族が配偶者とBさんの祖父母の場合、配偶者とBさんの祖父母が法定相続人となります。

なお、法定相続人の範囲は“被相続人の出生~死亡までの連続した戸籍謄本”で確認できます。

相続財産に該当するものとは?

遺産総額を算出するためには、どのようなものが相続財産となるのか

を把握しておく必要があります。

<相続財産となるもの>

●土地や建物などの不動産や不動産上の権利

●現金や預貯金、有価証券などの金融資産

●自動車や貴金属などの動産

●借金や住宅ローン、未払いの税金など(マイナスの財産)<相続財産にならないもの>

●墓地や墓石、仏壇、神棚などの祭祀に関するもの

●公益を目的とする事業に使われることが確実な財産

●『500万円×法定相続人の数』以下の生命保険金や死亡退職金 など

今回は、相続税の課税対象や法定相続人など、相続の基本的事項をお伝えしました。相続はケースごとに細かい判断が必要となるので、相続や贈与に関してお困りのことがあれば、お気軽にご相談ください。

自宅と賃貸住宅、相続税を節税できるのはどっち?

Q現在所持している土地に建物を建てたいと考えています。相続対策として、自宅と賃貸用住宅で何か違いはありますか?

A自宅と賃貸用住宅では評価方法が異なります。一般的に賃貸用住宅の方が評価額が低くなります。

不動産の相続税は、土地と建物の評価額で決まります。なお、その評価方法は、自宅と賃貸用住宅とで以下のように異なります。

●自宅の場合

まず、所有している土地に自宅を建てた場合、土地の評価額は『路線価方式』(市街地以外は『倍率方式』)で算出され、一般的に時価の8割程度となります。

また、建物の評価には固定資産税の評価額がそのまま適用されるので、評価額は時価の5~6割となるでしょう。

●賃貸用住宅(満室)の場合

一方、アパートやマンションなど第三者への賃貸用住宅を建てた場合、土地の評価額は『(路線価方式)更地×{1-借地権割合×借家権割合}』で算出し、時価の6割程度となるのが一般的です。

また、建物の評価額は『固定資産税の評価額×(1-借家権割合×賃貸割合)』という式で求められるため、通常、時価に対して3~4割の評価額となります。 さらに賃貸用住宅であれば家賃収入も入るため、その家賃収入を納税資金として利用することも可能です。

以上のことから、土地や建物の評価額が低くなる賃貸用住宅の方が節税効果が高いといえるでしょう。ただし、相続は状況に応じてケースごとの判断が必要となってきます。また、要件を満たせば、自宅・賃貸用住宅ともに『小規模宅地等の特例』などの減額制度を活用することも可能です。